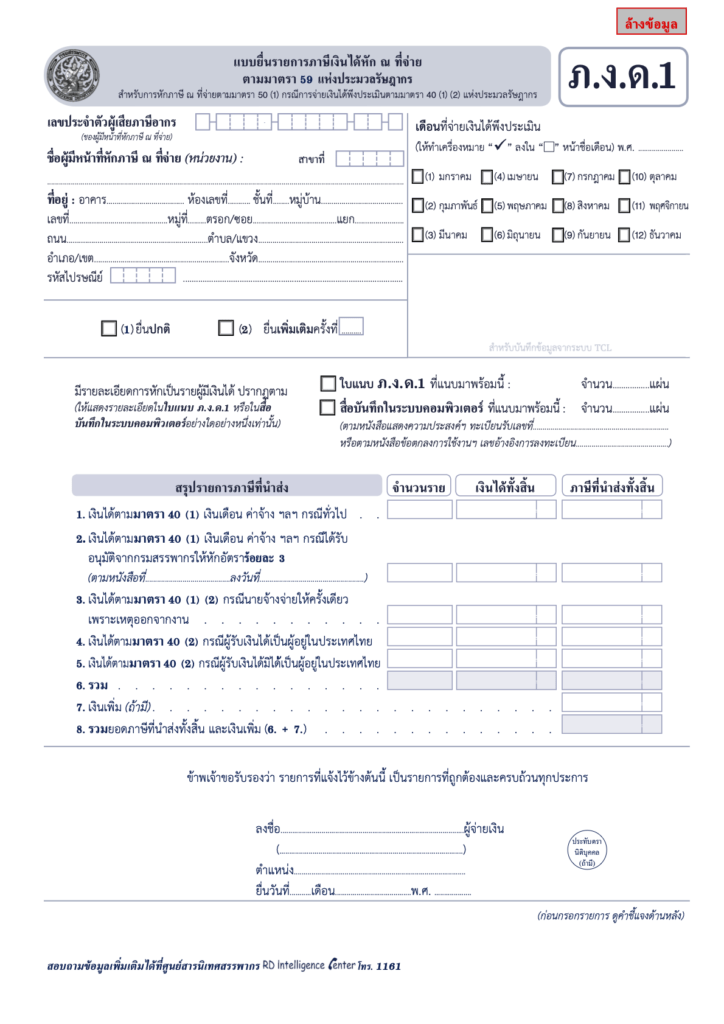

วันนี้เราจะมาไขข้อสงสัยด้วยเรื่อง ภ.ง.ด.1 จริงๆ แล้วเป็นแบบไหน มีวิธีคำนวณยังไง? แล้วจะต้องยื่นเมื่อไหร่? ลองไปหาคำตอบได้ในบทความนี้เลย ภ.ง.ด.1 คือแบบที่ใช้แสดงรายการภาษีเงินได้หัก ณ ที่จ่าย ในมาตรา 40 (1) และ 40 (2) ยกตัวอย่างเช่น เงินที่ได้จากเงินเดือน ค่าโบนัส ค่าเบี้ยเลี้ยง โดยจะยื่นเฉพาะพนักงานที่มีรายได้ถึงกำหนดที่จะต้องเสียภาษีเงินได้บุคคลธรรมดา

หัวข้อเนื้อหา

ใครบ้างที่ต้องยื่น ภ.ง.ด.1

นิติบุคคลที่เป็นผู้จ่ายเงินได้ตามมาตรา 40 (1) และ 40 (2) ให้แก่พนักงานเป็นผู้มีหน้าที่ยื่นแบบ ภงด 1 และนำส่งภาษีเงินได้หัก ณ ที่จ่ายให้แก่กรมสรรพากร ยกตัวอย่างเช่น บริษัท A มีพนักงาน 1 คน ชื่อนาย ก ซึ่งใน ก ได้เงินเดือนเดือนละ 50,000 บาท บริษัท A ลองคำนวนภาษีเงินได้หัก ณ ที่จ่ายของนาย ก ได้ที่ 1,792 บาท ดังนั้นยอดเงินที่บริษัท A ต้องจ่ายให้แก่นาย ก คือ 50,000 – 1,792 = 48,208 บาท โดยบริษัท A จะหักเงิน 1,792 บาทเอาไว้ โดยจะนำเงินในส่วนดังกล่าวไปนำส่งสรรพากรโดยการยื่นแบบภายในวันที่ 7 ของเดือนถัดไป

เงินได้พึงประเมินตามมาตรา 40 (1) และ 40 (2) คืออะไร?

เงินได้พึงประเมินตามมาตรา 40 (1) คือ เงินได้เนื่องจากการจ้างแรงงาน เช่น เงินเดือน ค่าจ้าง เบี้ยเลี้ยง โบนัส เป็นต้น

เงินได้พึงประเมินตามมาตรา 40 (2) คือ เงินได้เนื่องจากหน้าที่หรือตำแหน่งงานที่ทำ เช่น ค่านายหน้า เป็นต้น

หากนิติบุคคลมีการจ่ายเงินได้พึงประเมิน 40 (1) และ 40 (2) ให้แก่พนักงาน อยู่ในขอบข่ายที่ต้องยื่นแบบ

ตัวอย่างการคำนวณภาษีหัก ณ ที่จ่าย

ในการคำนวณภาษีเงินได้หัก ณ ที่จ่ายในการยื่นแบบ ภงด 1 จะต้องคำนวณตามอัตราก้าวหน้า ซึ่งแสดงตัวอย่างได้ดังนี้

นาย A มีเงินเดือนอยู่ที่ 50,000 บาท ต่อเดือน คาดว่าจะทำงานเต็มปี ดังนั้นนาย A จะมีเงินได้พึงประเมินตลอดทั้งปีอยู่ที่ 50,000 x 12 = 600,000 บาท

นาย ก สามารถหักค่าใช้จ่ายได้ 50% ของเงินได้พึงประเมิน แต่ไม่เกิน 100,000 บาท ดังนั้นนาย ก สามารถหักค่าใช้จ่ายได้ที่ 100,000 บาท

สมมติว่านาย ก ไม่มีค่าลดหย่อนอื่น นอกจากค่าลดหย่อนส่วนตัว ซึ่งตามกฎหมายค่าลดหย่อนส่วนตัวตามกฎหมายที่นำมาหักได้คือ 60,000 บาท

หลังจากนั้นต้องคำนวณเงินได้สุทธิของนาย ก ดังนี้

เงินได้สุทธิ = เงินได้พึงประเมิน – ค่าใช้จ่าย – ค่าลดหย่อน

= 600,000 – 100,000 – 60,000 = 440,000 บาท

หลังจากนั้นให้นำเงินได้สุทธิมาเข้าตารางภาษีเงินได้บุคคลธรรมดา คำนวณภาษีแบบอัตราก้าวหน้า ดังต่อไปนี้

| ช่วงเงินได้สุทธิ | เงินได้สุทธิ | อัตราภาษี | ภาษีเงินได้ |

|---|---|---|---|

| 1 – 150,000 | 150,000.00 | 0% | – |

| 150,001 – 300,000 | 150,000.00 | 5% | 7,500.00 |

| 300,001 – 500,000 | 140,000.00 | 10% | 14,000.00 |

| 500,001 – 750,000 | – | 15% | – |

| 750001 – 1,000,000 | – | 20% | – |

| 1,000,000 – 2,000,000 | – | 25% | – |

| 2,000,001-5,000,000 | – | 30% | – |

| 5,000,001 | – | 35% | – |

| 440,000.00 | 21,500.00 |

ตัวอย่างตารางคำนวณภาษีเงินได้บุคคลธรรมดา

จะเห็นได้ว่าภาษีเงินได้บุคคลธรรมดาทั้งปีของนาย A นั้นอยู่ที่ 21,500 บาท ดังนั้นหากต้องการคำนวณหาภาษีเงินได้หัก ณ ที่จ่ายรายเดือนต้องนำมาหาร 12 = 21,500 / 12 = 1,792 บาท

สามารถดูรายละเอียดเพิ่มเติมได้ที่: กรมสรรพากร

ต้องยื่น ภ.ง.ด.1 เมื่อไหร่

สามารถยื่นได้ใน 2 รูปแบบดังต่อไปนี้

- ยื่นแบบที่สรรพากรพื้นที่ในรูปแบบกระดาษ

- ยื่นแบบทางออนไลน์ที่เว็บไซต์กรมสรรพากร

สำหรับผู้ประกอบการที่ยื่นแบบกระดาษจะต้องไปยื่นที่สรรพากรพื้นที่ที่บริษัทนั้นตั้งอยู่ ภายใน 7 วันนับจากวันที่สิ้นเดือน

สำหรับผู้ประกอบการที่ยื่นแบบออนไลน์สามารถเข้ายื่นในเว็บไซต์กรรมสรรพากร (แต่ต้องสมัคร e-filing กับกรมสรรพากรก่อน) ภายใน 15 วันนับจากวันที่สิ้นเดือน (เพิ่มเติมจากการยื่นกระดาษ 8 วัน)

ภ.ง.ด.1 และ ภ.ง.ด.1ก ต่างกันอย่างไร

ภ.ง.ด.1 จริงๆ แล้ว เป็นการสรุปเงินได้ของพนักงานในบริษัทที่รวมทั้งปี โดยจะแตกต่างจาก ภ.ง.ด.1 ซึ่งเป็นการสรุปแบบรายเดือนและมีอีกอย่างหนึ่งที่แตกต่างกันก็คือ ภ.ง.ด.1ก ภายในเอกสารจะต้องแสดงรายละเอียดเงินได้ของพนักงานทุกคน ถึงแม้ว่าพนักงานจะมีเงินได้ที่ไม่ถึงเกณฑ์หรือไม่ถึงก็ตาม แต่สำหรับ ภ.ง.ด.1 จะเป็นเอกสารแสดงรายละเอียดเฉพาะพนักงานที่มีรายได้ในการเสียภาษีที่ถึงเกณฑ์ที่จะต้องเสียภาษีเท่านั้น และจะต้องหักภาษี ณ ที่จ่ายอีกด้วย

โดยนิติบุคคลหรือบริษัทจะต้องนำส่ง ภ.ง.ด.1ก ให้กับทางกรมสรรพากรอย่างต่ำปีละ 1 ครั้ง โดยกำหนดการยื่นแบบคือภายในเดือน กุมภาพันธ์ ของทุกปี สำหรับรอบ มกราคม – ธันวาคม

จริงๆแล้ว ภ.ง.ด.1 และ ภ.ง.ด.1ก เป็นเอกสารแสดงภาษีเงินได้หัก ณ ที่จ่าย สำหรับผู้ที่อยู่ในมาตรา 40 (1) และ 40 (2) ที่ทุกบริษัทจะดำเนินการให้กับพนักงานในบริษัทของตัวเอง ดังนั้นถ้าหากเราศึกษาข้อมูลเพิ่มเติมเราก็จะสามารถปฎิบัติตามกฎหมายได้อย่างถูกต้องตามกฎหมาย